增值税下调的利益归属

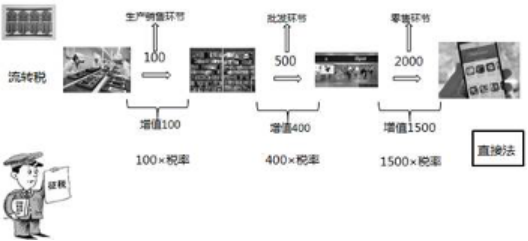

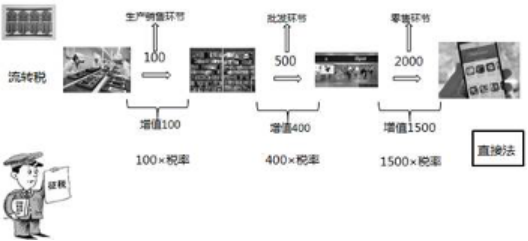

增值税税率近几年一直在调整,2018年5月1日起,销售货物增值税税率由17%调整为16%,而2019年4月1日,销售货物增值税税率调整为13%,税率一路在降低,调低的过程中,相应的税负降低了,税负降低意味着要交给国家的钱变少了,这部分少交的金额该归谁呢?买家还是卖家?在回答该问题时,我们先弄清楚什么是增值税,增值税是以单位和个人在生产经营过程中取得的增值额为课税对象征收的一种税,为了让大家更清楚的理解,可以看下图,商品从原材料开始,经过加工再流通至下一环节,商品价值会发生增值,国家会对增值部分进行征税。

增值税是如何征收的呢?最终又是由谁来承担税款,增值税是流转税,流转税的特点是层层转嫁,比如商品经过A企业加工后销售给B企业,B企业支付A企业中的价款是包含增值税,由A代收税款,并向B企业开具增值税专用发票1。商品再经过B企业加工后最终销售给个人小张,小张支付的价款中包含该流程产生的增值税,此时由B企业代收税款,B企业向小张开具发票2,对于B企业来说,发票2是其销项税额,而发票1是其进项税额,B企业最终要缴纳的增值税即销项税额减去进项税额乘以税率。在这样的过程中,我们可以看出如下结论,增值税是仅对增值额征税的;销售价格中往往是包含税款的;税款归属于国家,由企业暂时代收。

甲公司与乙公司间签订购销合同,合同明确约定价款为408万元,含17%的增值税,2018年,因质量问题产生纠纷,由法院判决最终价款为360万元。增值税2018、2019两度调整,税率由17%降至13%,甲公司在2019年至2021年期间陆续开具增值税发票,但仍有70余万元发票未开具。2021年4月乙公司起诉要求甲公司返还增值税税率降低产生的差额。

认为增值税税率降低系国家政策调整,利益应归属于甲公司,与乙公司无关,乙公司的诉请无法律依据。

1.合同中明确价款408万元以及增值税税率17%,此时不含税价是不变的;2.增值税本质上是由买方支付给卖方,由卖方代交给国家;3.甲公司既然是代交税款的一方,国家的税率变化,乙公司要求甲公司代交的税款自然也随之变化;4.乙公司实际给了甲公司税款53万元,而甲公司实际支付给国家的仅40余万元,多出的金额自然要返还给乙公司。

该案目前一审已经审理结束,一审法院最终采纳了乙公司的代理意见,判决甲公司返还税款差额。(案例由浙江嘉兴王舒琪律师提供)

在2017年至2019年间未履行完毕的买卖合同不在少数,这些交易均面临着税率差额的问题,针对涉税跨越增值税税率调整期间的税负利益处理时,一般分三种情况处理。

纳税义务已发生,则按照原税率开具发票,买方和卖方均无法取得税率降低带来的利益。如何确定增值税纳税义务发生时间?总的原则根据《中华人民共和国增值税暂行条例》第19条,“发生应税销售行为的,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。进口货物,为报关进口的当天。”就发生应税销售行为而言,确定其增值税纳税义务发生时间,是以“收讫销售款项、取得索取销售款项凭据或者发票开具时间”三者孰先原则确定。

纳税义务未发生,合同中仅有价款,未标注税率,也未注明价款是否含税,该种情形下,按新的税率开具发票,但此时增值税下调带来的利益归于卖方。纳税义务未发生,合同中标注税率,该种情况下,按新的税率开具发票,此时合同中可以确定出不变的不含税价,此时增值税下调带来的利益归于买方。合同中关于价格条款的不同表述,如果仅考虑传统的法律层面,忽视税收层面,可能会导致原先能够获得的利益丢失。建议在交易过程中咨询专业律师从法律和税收两个层面做好风险防控。